El último informe de empleos muestra que la tasa de desempleo en Estados Unidos se mantuvo en 3.5% en diciembre, lo que confirma que las cosas se ven bastante bien para los trabajadores en este momento. Menos conocido es que hay planes en marcha para mejorar las perspectivas de los trabajadores una vez que hayan dejado sus herramientas. Poco antes de Navidad, Estados Unidos promulgó su primera gran reforma al sistema de jubilación en más de una década. La Ley de mejora de la jubilación de 2019 de cada comunidad, mejor conocida como la Ley SECURE , es un buen comienzo. Pero se necesita mucho más.

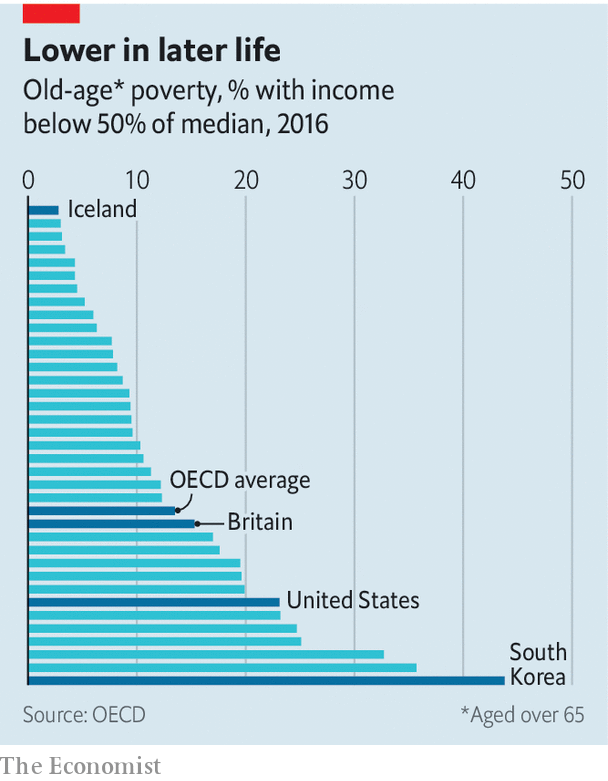

Los estadounidenses ciertamente podrían hacerlo con seguridad de jubilación adicional. El saldo promedio en las cuentas de jubilación es de $ 60,000 por familia, suficiente para un ingreso lamentable en la vejez. Sin embargo, según una estimación, el 40% de los estadounidenses en edad de trabajar no tienen ahorros en la cuenta de jubilación, lo que significa que probablemente tendrán que depender de la Seguridad Social (pensiones públicas) en su presupuesto. Esa red de seguridad es delgada. La tasa de pobreza en la vejez de los Estados Unidos es una de las más altas del mundo rico (ver gráfico).

Las muchas disposiciones de la nueva ley pueden ayudar a cambiar las cosas. Uno de los más prometedores se refiere a la edad a la que las personas deben comenzar a retirar efectivo de sus cuentas de jubilación. Aumentará de 70.5 años a 72, lo que significa que los trabajadores que pueden darse el lujo de retrasar la jubilación tendrán más tiempo para acumular ahorros favorecidos por los impuestos. Se espera que esa política le cueste al gobierno federal unos $ 9 mil millones durante una década. Pero el gobierno aumentará los ingresos adicionales al endurecer las normas fiscales sobre las cuentas de jubilación heredadas. Es probable que el costo fiscal general de la nueva ley sea pequeño, tal vez una de las razones por las que pasó por el Congreso con apoyo bipartidista.

Los economistas están particularmente intrigados por las disposiciones de la nueva ley que rige las rentas vitalicias, productos financieros que, una vez comprados, proporcionan pagos mensuales preestablecidos hasta que los tenedores mueren. A pesar de sus ventajas, las anualidades de ingresos están extrañamente infrautilizadas. Sin embargo, las disposiciones de la Ley SECURE deberían alentar a más empresas a ofrecer anualidades. Mientras los empleadores elijan una empresa que esté al día con los reguladores para proporcionar la anualidad, a partir de ahora estarán protegidos legalmente si el proveedor se declara en quiebra.

Finalmente, la nueva ley puede ayudar a alentar a algunos estadounidenses sin una cuenta de ahorro para la jubilación a obtener una. Una serie de disposiciones debería facilitar que las pequeñas empresas se unan para proporcionar planes de jubilación a su personal, señalan J. Mark Iwry y David John de la Institución Brookings, un grupo de expertos. Otra parte de la legislación ofrece incentivos financieros, en forma de créditos fiscales, a las empresas que crean planes de jubilación para su personal y los inscriben automáticamente.

América podría ir más allá. Muchos expertos en pensiones argumentan que la reforma más efectiva sería si los trabajadores se inscribieran automáticamente en los planes de jubilación. Algunos países han hecho cambios audaces. Hace unos años, Gran Bretaña implementó un esquema en este sentido, lo que condujo a un aumento en la proporción de empleados con una pensión laboral de 36 puntos porcentuales, según una investigación del Instituto de Estudios Fiscales, un grupo de expertos británico. Si los políticos estadounidenses se toman en serio la mejora de las perspectivas de la gente en la jubilación, no será suficiente ajustar los límites. ■

Este artículo apareció en la sección de Estados Unidos de la edición impresa bajo el título "El sistema de pensiones de Estados Unidos ahora es menos problemático"