Refinanciar su hipoteca con un puntaje de crédito malo es completamente posible, pero es un proceso más complicado que refinanciar con un puntaje bueno. Debido a que su puntaje de crédito es un aspecto tan importante de cualquier solicitud de préstamo y proceso de refinanciamiento, le conviene considerar todas sus opciones antes de seguir adelante.

La refinanciación de su hipoteca podría ser una gran oportunidad para ganar flexibilidad de pago o incluso aprovechar una tasa de interés más baja. Para evitar dejar dinero sobre la mesa, explore todas sus opciones para refinanciar con mal crédito.

Cómo los puntajes de crédito afectan la refinanciación

Los prestamistas usan su puntaje de crédito y su historial general de préstamos para calcular el riesgo de prestarle dinero. Un prestamista verá a un prestatario con un puntaje de crédito bajo causado por impagos de préstamos y pagos atrasados constantes como un alto riesgo. Debido a que el prestatario ha mostrado prácticas de endeudamiento negativas en el pasado, el prestamista será más reacio a firmar o refinanciar un préstamo.

Tasas hipotecarias a 30 años basadas en puntajes de crédito

| Puntaje FICO | ABR |

|---|---|

| 760–850 | 4.6% |

| 700-759 | 4.8% |

| 680–699 | 5.0% |

| 660–679 | 5.2% |

| 640-659 | 5.6% |

| 620–639 | 6,1% |

Basado en promedios nacionales de 2018 para un préstamo fijo de $ 200,000.

Fuente: FICO

La elaboración de un paquete de refinanciación de hipotecas para un prestatario con un historial financiero malo puede hacer que el prestamista aumente la duración del plazo del préstamo, aumente la tasa de interés total o incluso aumente los pagos mensuales totales. Desafortunadamente, cuando un prestatario tiene un patrón de retraso en los pagos, un prestamista ofrecerá paquetes de refinanciamiento más caros para compensar el riesgo adicional.

¿Es la refinanciación adecuada para usted?

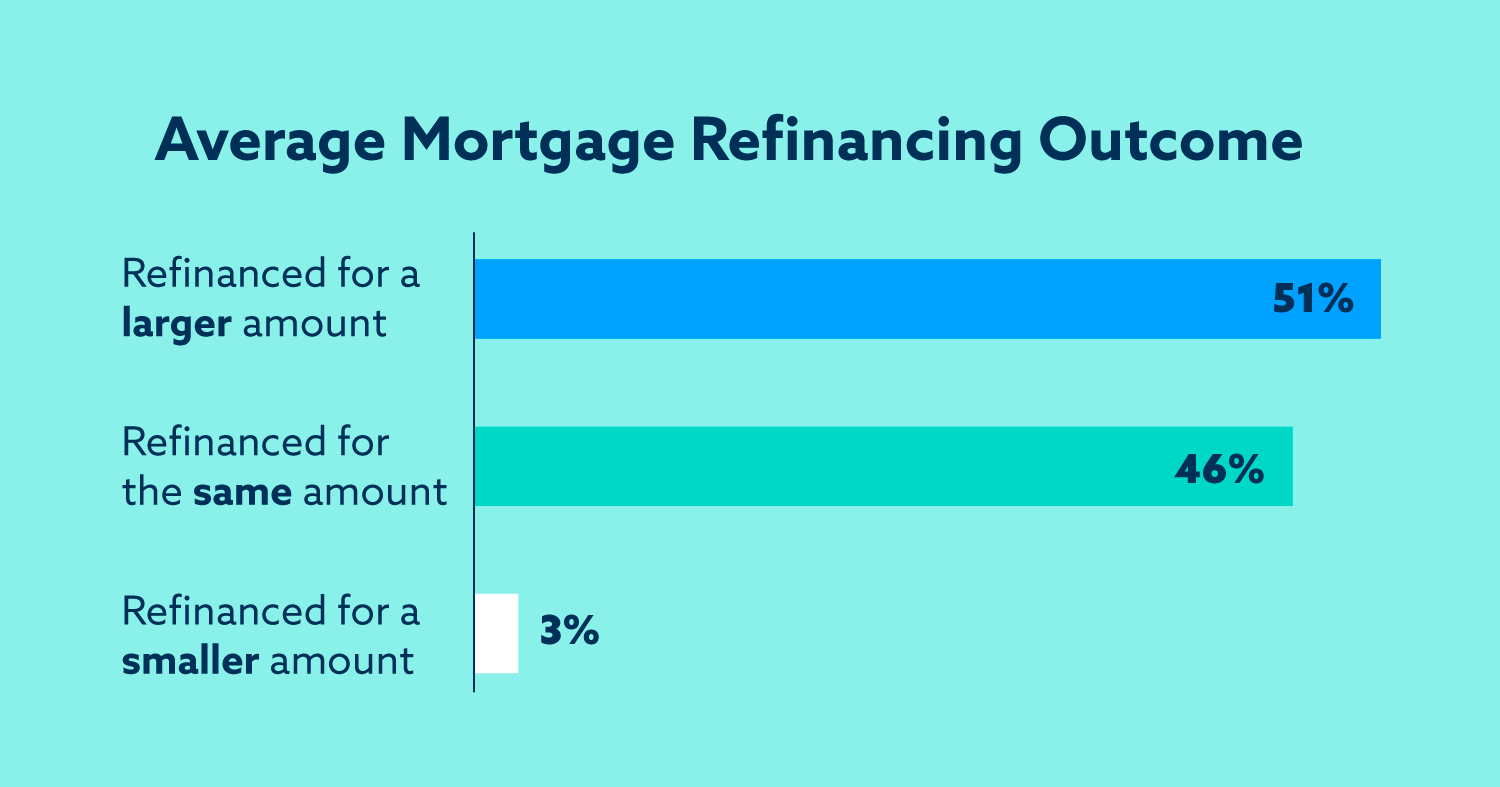

Es importante tener en cuenta que la refinanciación de su hipoteca no siempre puede ahorrarle dinero. Es posible que tenga el mismo acuerdo financiero o una opción peor que la que tiene actualmente, especialmente si tiene un puntaje de crédito bajo. De hecho, observar los resultados promedio de las hipotecas de Freddie Mac que fueron refinanciadas entre 1994 y 2018 muestra que solo una pequeña fracción de las refinanciaciones resultó en que el prestatario ahorrara dinero.

Fuente: Freddie Mac

Si bien la refinanciación puede no ser adecuada para todos, es importante considerar los beneficios de la flexibilidad y la duración de los plazos. Si se ve atrasado en los pagos o desea pagar su préstamo más rápido, la refinanciación de su hipoteca aún podría ofrecerle algunos beneficios.

Refinanciar con su prestamista actual

Cuando se acerque a su prestamista actual para refinanciar su hipoteca, primero es importante evaluar cuál es su situación como prestatario. Si realiza los pagos a tiempo y goza de una buena situación financiera, lo más probable es que el prestamista quiera continuar haciendo negocios con usted. Sin embargo, si se ha retrasado en los pagos y tiene dificultades para cubrir otras responsabilidades financieras, el prestamista podría ser más reacio a refinanciar su hipoteca.

1. Compare precios a precios bajos

Antes de acercarse a su prestamista actual para opciones de refinanciación, es importante verificar otras opciones. Para ayudar con cualquier negociación, primero debe consultar con otros bancos para ver qué tasas de interés son las mejores. Acudir a su prestamista actual después de buscar precios le dará más poder de negociación para obtener una tasa más baja.

2. Mostrar comprobante de ahorro

Si su puntaje de crédito es bajo pero tiene dinero en el banco, un prestamista aún puede ofrecerle una tasa competitiva. Mostrar comprobantes de ingresos y ahorros es una buena opción para los nuevos prestatarios con historiales de préstamos cortos. Para los prestamistas, cualquier prueba de que un prestatario podrá realizar pagos para una hipoteca o préstamo reducirá el riesgo general de préstamo y tendrá un impacto positivo en los términos del acuerdo de refinanciación.

3. Obtenga un consignatario de préstamos

Si tiene un puntaje de crédito bajo y no tiene suficiente dinero en el banco para reducir su riesgo general, puede usar un consignatario de préstamos. Un cosignatario muestra la validez de un acuerdo y esencialmente promete pagar cualquier deuda pendiente si el prestatario no puede pagarla. Dependiendo de su situación financiera, puede ser difícil lograr que alguien acepte ser su consignatario de préstamos. Como tal, solo debes acercarte a las personas con las que estás cerca.

4. Mostrar comprobante de ingresos

Incluso si no tiene una gran cantidad de ahorros en el banco, aún puede demostrar que realizará los pagos a tiempo y cumplirá con su acuerdo hipotecario al mostrar comprobantes de ingresos. Si tiene un trabajo bien remunerado o tiene ingresos suficientes, será más probable que un prestamista le ofrezca una buena opción de refinanciamiento. Incluso sin dinero en el banco o un buen puntaje crediticio, mostrar comprobantes de ingresos demuestra que usted es financieramente lo suficientemente estable como para realizar los pagos del préstamo.

5. Mejore su puntaje de crédito

Antes de visitar a su prestamista para preguntar sobre las opciones de refinanciación de hipotecas, primero debe consultar su informe de crédito para ver los puntos de acción sobre cómo puede construir su puntaje de crédito . Si su informe de crédito está lleno de elementos negativos como pagos atrasados, consultas duras y cuentas morosas, podría haber algunos lugares para acumular algunos puntos adicionales. A través de una serie de disputas, cartas y llamadas telefónicas con las principales agencias de crédito, puede trabajar para obtener una puntuación más alta. También hay compañías que ofrecen soluciones de reparación de crédito que pueden poner en marcha sus casos de eliminación de crédito para ayudarlo a mejorar su puntaje.

Considere la refinanciación de retiro de efectivo

La refinanciación de retiro de efectivo es una opción de refinanciación de hipotecas ideal para personas que deben menos de lo que vale su casa. Es importante tener en cuenta que una opción de refinanciación de retiro de efectivo cambia su préstamo actual por un pago en efectivo y un préstamo más grande. Los prestamistas generalmente pueden refinanciar un préstamo por hasta el 80 por ciento del valor actual de mercado.

La equidad se gana en una casa cuando su precio de valor de mercado aumenta sobre el precio que pagó por ella. El capital acumulado normalmente se cobra con la venta de una casa, pero también se puede aprovechar con la refinanciación de retiro de efectivo.

La mayor desventaja de un refinanciamiento de retiro de efectivo es la pérdida de capital de su inversión. Si bien la cantidad de dinero entre lo que actualmente debe y lo que se valora su casa puede ser una ayuda considerable para las deudas a corto plazo, aún será responsable de pagar el préstamo nuevo y más grande a largo plazo.

Solicite el Programa de Refinanciamiento de Vivienda Asequible

El Programa de Refinanciamiento de Vivienda Asequible (HARP) es una iniciativa creada por la Agencia Federal de Financiamiento de la Vivienda después de la recesión económica de 2008, que causó grandes impagos de hipotecas en Estados Unidos. Con la repentina caída de los precios de la vivienda, muchos estadounidenses estaban pagando de más por sus hipotecas. HARP ha ayudado a refinanciar más de 3 millones de hipotecas hasta ahora y representa más del 20 por ciento de todas las refinanciaciones. Es importante tener en cuenta que HARP no es la mejor solución para todos, y tiene cinco requisitos principales para la elegibilidad.

- Su préstamo actualmente es propiedad de las compañías de valores respaldadas por hipotecas Freddie Mac o Fannie Mae.

- Su hipoteca / préstamo se firmó antes del 31 de mayo de 2009.

- Su relación préstamo-valor actual supera el 80 por ciento.

- Está al día con los pagos de su hipoteca y no ha perdido un pago en los últimos seis meses ni ha perdido más de un pago en el último año.

- La hipoteca era para su residencia actual, una segunda casa o una propiedad de inversión de cuatro unidades.

Busque refinanciación de la FHA

La Administración Federal de Vivienda tiene una serie de opciones de refinanciación creadas para ayudar a los propietarios con préstamos garantizados por la FHA existentes. Desafortunadamente, la refinanciación simplificada no está disponible para préstamos que se originaron fuera de los prestamistas garantizados por la Administración Federal de Vivienda. Un beneficio de la refinanciación a través de la FHA es que las verificaciones de crédito o ingresos no son parte del proceso. Si su hipoteca está asegurada con la FHA, existen algunos requisitos previos para el programa de refinanciación.

- Usted está al día con los pagos y no se ha perdido ni ha retrasado un pago durante el año pasado.

- Usted ha sido dueño de la casa por más de seis meses.

- Usted utiliza un prestamista aprobado por la FHA o un banco aprobado por la FHA cuando refinancia.

Si aún no está seguro si califica, el portal de hipotecas de la FHA incluye una guía paso a paso que puede darle una estimación de sus mejores opciones de refinanciamiento disponibles.

Refinanciación de hipotecas durante el brote de coronavirus

El brote de coronavirus ha impactado nuestras vidas en todos los frentes. La pérdida de empleos e ingresos ha generado incertidumbre y ha dificultado a muchos estadounidenses el pago de la hipoteca. Muchos propietarios de viviendas han estado aprovechando el alivio hipotecario que era parte de la Ley de Ayuda Económica, Alivio y Seguridad de Coronavirus (Ley CARES), legislación que se firmó el 27 de marzo de 2020. Esto permite a los propietarios elegibles con hipotecas aseguradas por la FHA retrasar las fechas de vencimiento de sus pagos, también conocido como indulgencia .

Otros propietarios están aprovechando esta oportunidad para refinanciar su hipoteca. Según la Asociación de Banqueros Hipotecarios , las solicitudes de refinanciación se presentan a una tasa un 168% más alta que durante el mismo período en 2019. Aunque la refinanciación suena como un plan de acción atractivo, puede que no sea adecuado para todos. son consideraciones adicionales para hacer si su puntaje de crédito es menos que ideal.

Para comprender mejor sus opciones, vea algunos factores de refinanciación, consideraciones, desafíos y recursos a continuación.

¿Vale la pena la refinanciación?

Vale la pena considerar la refinanciación, pero puede que este no sea el movimiento adecuado para usted, dependiendo de una variedad de factores. En un sentido más amplio, esta es una gran oportunidad para ahorrar dinero si los factores determinantes están de su lado; en ese caso, sí, podría valer la pena refinanciar su hipoteca.

Factores de refinanciación a considerar

Antes de hablar por teléfono con su prestamista hipotecario, hay algunos factores que debe considerar que pueden ayudarlo a determinar si es un buen candidato.

- Su puntaje de crédito : como se mencionó anteriormente, un puntaje más bajo generalmente equivaldrá a un APR más alto. Consulte la tabla anterior para obtener una idea de cómo su puntaje de crédito FICO se correlaciona con su APR. La refinanciación generalmente no afecta negativamente su crédito, pero hay casos en los que podría , como la refinanciación con demasiada frecuencia.

- Su registro de pago reciente : si tiene un historial reciente de pagos atrasados o atrasados (no vinculados a la pandemia de coronavirus) que podría tener un impacto negativo en sus resultados.

- Duración de la ocupación : el tiempo que planea vivir en su casa es otro factor importante que puede afectar sus ahorros.

- La antigüedad de su hipoteca : la cantidad de años que le quedan en su hipoteca es un factor muy importante. Si está cerca de pagar su hipoteca, probablemente no valga la pena.

- Se aplican muchas de las mismas reglas: independientemente del coronavirus, hay ciertas acciones que pueden mejorar o perjudicar sus posibilidades al refinanciar. En resumen, esas mejores prácticas son:

- Buscar precios bajos

- Mostrando prueba de sus ahorros

- Conseguir a alguien para cosignar su préstamo

- Mostrando comprobante de sus ingresos

- Mejorando su puntaje de crédito

Tasas hipotecarias actuales

Las tasas hipotecarias son históricamente bajas en este momento, siendo la más baja un 3,13% el 2 de marzo de 2020 . A partir del 16 de abril de 2020, la tasa promedio de hipoteca fija a 30 años fue de 3.780%, según Bankrate y 3.341% según NerdWallet . Estas tasas están cambiando rápidamente, por lo que es importante controlar sus movimientos si está considerando refinanciar. Consulte las actualizaciones diarias de tasas en Mortgage News Daily para mantenerse actualizado sobre la información de tasas hipotecarias.

Desafíos y riesgos de refinanciar su hogar

Siempre hay riesgos que vienen con la refinanciación de su hogar. Uno de los mayores desafíos que ha creado el clima actual es el tiempo que puede tomar para completar su solicitud de refinanciación debido a la alta demanda en este momento. Vea ese desafío y otros adicionales a continuación:

- Ya no se puede adquirir : las solicitudes se respaldan porque los prestamistas no tienen la capacidad de procesar todas las solicitudes que llegan debido a la demanda junto con la escasez de personal.

- Costos de cierre : la mayoría de los procesos de refinanciamiento requieren algún tipo de tarifa para procesar la solicitud. Dependiendo de su situación, eso es algo a considerar.

- Pérdida de ahorro : al igual que la refinanciación en cualquier otro momento, no hay garantía de ahorro y muchas personas terminan en el mismo lugar o con una pérdida de ahorro debido al aumento de las tasas o la pérdida de ciertos beneficios.

Preguntas para hacerle a su prestamista hipotecario

Antes de llamar o hacer una cita con su prestamista, es una buena idea usar una calculadora de refinanciación de hipotecas para tener una idea preliminar de cómo la refinanciación podría funcionar para usted. Si ve un resultado positivo y decide llamar a su prestamista, asegúrese de tener a mano sus documentos adecuados y tener preguntas listas para hacerle. Algunos de esos podrían incluir:

- ¿Cuál es el tiempo de respuesta estimado para este proceso?

- ¿Cuáles son la nueva tasa de interés y APR?

- ¿Podré fijar mi tasa de préstamo?

- ¿En qué costos adicionales incurriría (pólizas de título, inspecciones, informes de crédito, etc.)?

- ¿El nuevo acuerdo incluirá sanciones por pago anticipado?

H3: Recursos hipotecarios de COVID-19

A continuación se incluye una colección de recursos útiles para asegurarse de que comprende sus opciones y mantenerse al día con las tarifas e información en constante cambio que se distribuyen.

Recursos específicos de coronavirus

Información hipotecaria adicional

Al final, no hay una respuesta única para todos si usted debe intentar refinanciar o no su hogar. Recomendamos contactar a un asesor que pueda evaluar su situación individual. Si le preocupa que su puntaje de crédito afecte sus posibilidades de refinanciación, intente una consulta de crédito gratuita para obtener más información sobre su puntaje y cómo la reparación del crédito podría ayudar a su situación financiera.